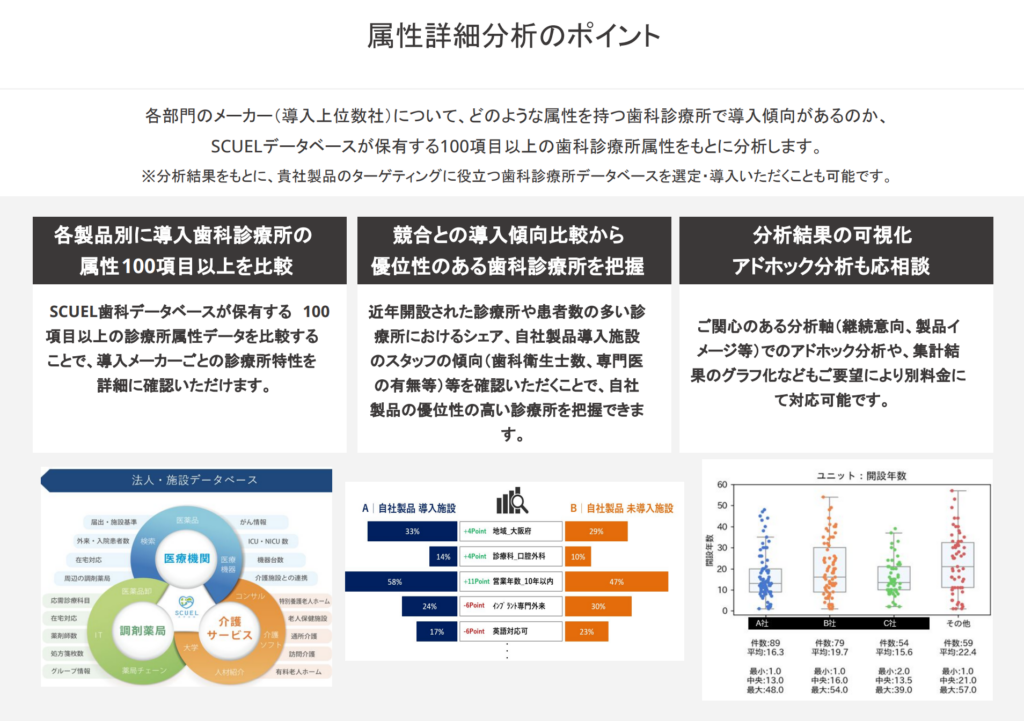

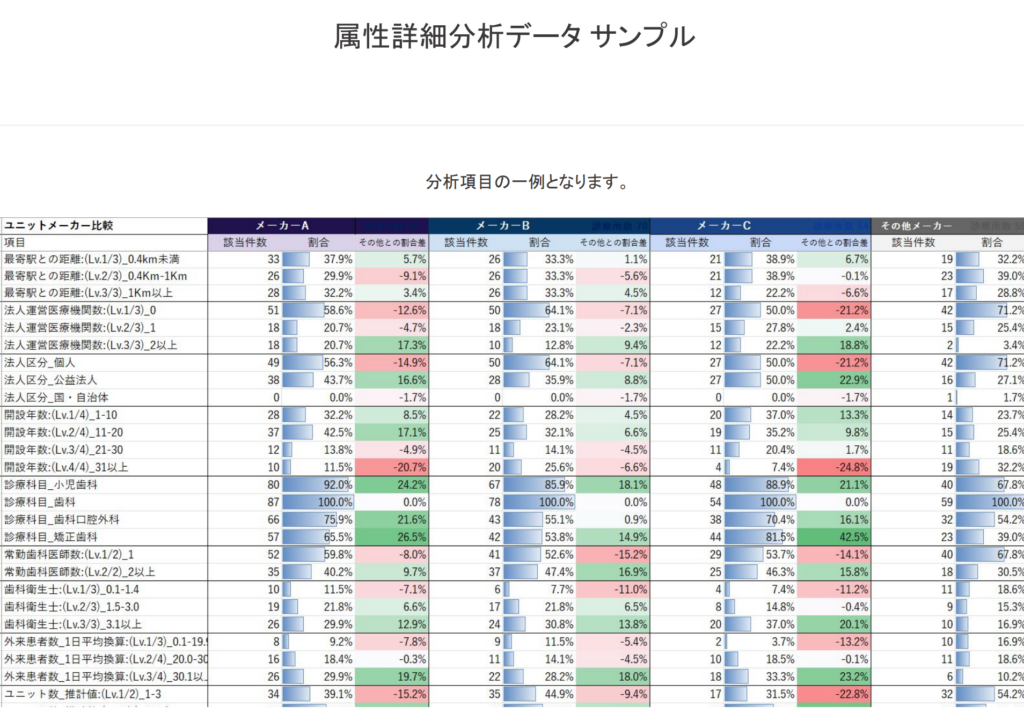

SCUELデータベースとWHITE CROSS社の協力によるアンケート集計結果に基づき、電動歯ブラシを取り扱う歯科医院の施設属性の違いを分析。主要3ブランド(A社/B社/C社)傾向をまとめました。(調査時点:2024年12月)有償版レポートでは、実際のメーカー名の開示と、上記を含む250項目以上のSCUEL歯科データベース項目と比較した結果が確認できます。

1.事業所・立地特性

ブランドAは駅近率32.1%、東京都比率15.5%とバランス型の展開。都市・郊外いずれにも対応しやすい立地戦略です。ブランドBは駅近率が最も高い34.4%ながら、東京都比率は12.5%と低く、郊外の小規模医院が多いことを示しています。ブランドCは駅近率43.5%、東京都比率26.1%と都市型・集客重視の戦略が際立ち、大型医院に適した立地です。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 駅近(0.4km未満) | 32.1% | 34.4% | 43.5% |

| 東京都 | 15.5% | 12.5% | 26.1% |

2.医院運営・規模

ブランドAは個人経営61.9%、法人経営16.7%とバランスが取れており、ユニット数4台以上が52.4%と比較的大規模医院が多いのが特徴です。ブランドBは個人経営71.9%と最も高く、ユニット数4台以上は40.6%と小規模医院中心です。ブランドCは個人経営65.2%ながら、ユニット数4台以上が60.9%と最も高く、大規模医院が目立ちます。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 個人 | 61.9% | 71.9% | 65.2% |

| 医療法人(2施設以上) | 16.7% | 21.9% | 8.7% |

| ユニット数(4以上) | 52.4% | 40.6% | 60.9% |

3.患者数・診療内容

ブランドAは矯正歯科併設率52.4%、小児歯科81.0%と診療科目が広く、患者数30人以上も19.0%と多めです。ブランドBは矯正歯科46.9%、小児歯科81.3%で小児分野に強みがありますが、患者数30人以上は9.4%と低く小規模経営が中心です。ブランドCは患者数30人以上が17.4%と多く、繁盛医院傾向が見られますが、矯正歯科併設は39.1%とやや少なめです。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 矯正歯科 | 52.4% | 46.9% | 39.1% |

| 小児歯科 | 81.0% | 81.3% | 78.3% |

| 患者数(30.1/日以上) | 19.0% | 9.4% | 17.4% |

4.経営者属性

ブランドAは若手経営者26.2%、ベテラン経営者17.9%と世代構成がバランス良好です。ブランドBは若手経営者31.3%と最も高く、新規開業医院が多いことを示しています。ブランドCはベテラン経営者30.4%と高齢層が中心で、安定経営の歴史ある医院が多いことが特徴です。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 院長年齢(45歳以下) | 26.2% | 31.3% | 8.7% |

| 院長年齢(60歳以上) | 17.9% | 9.4% | 30.4% |

| 開業時期(10年以内) | 26.2% | 21.9% | 8.7% |

5.医療DX・IT化への取り組み

ブランドAはDX推進体制整備加算44.0%と一定のIT化が進んでいます。ブランドBはDX関連すべての項目で低く、IT投資に消極的です。ブランドCはDX推進加算56.5%、光学印象43.5%、歯科技工士連携加算52.2%とすべてで最も高く、デジタル機器の導入やIT化が積極的に行われています。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 医療DX推進体制整備加算 | 44.0% | 31.3% | 56.5% |

| 光学印象 | 32.1% | 28.1% | 43.5% |

| 歯科技工士連携加算1及び光学印象歯科技工士連携加算 | 40.5% | 34.4% | 52.2% |

6.在宅歯科への取り組み

ブランドAは在宅患者歯科治療時医療管理料26.2%、地域医療連携体制加算15.5%と一定の実績がありますが、積極的とは言えません。ブランドBは訪問診療体制はあるものの、実績や連携体制は弱く、小規模医院特有の課題が見えます。ブランドCは在宅患者医療管理料39.1%と突出して高く、在宅医療市場への対応力が最も高いです。

| ブランドA | ブランドB | ブランドC | |

|---|---|---|---|

| 在宅患者歯科治療時医療管理料 | 26.2% | 25.0% | 39.1% |

| 地域医療連携体制加算 | 15.5% | 9.4% | 17.4% |

| 在宅療養支援歯科診療所1・2 | 19.0% | 15.6% | 17.4% |

電動歯ブラシ・メーカー別傾向(まとめ)

ブランドA

都市・郊外バランスよく展開し、中規模医院が中心。矯正・小児歯科の併設率が高く、患者数も比較的多い。DX化は一定進んでおり、在宅医療にも一定の対応をしています。オールラウンド型で、幅広い層の患者をターゲットにしていることがわかります。

ブランドB

小規模な個人医院が多く、郊外での展開が目立ちます。小児歯科に強みがあり、若手経営者による新規開業医院が多いのが特徴。DX・在宅対応は消極的で、設備投資も抑え気味。コスト重視・小児向けニーズに対応した医院が多いことがわかります。

ブランドC

大型医院が中心で、東京都心をはじめ駅近好立地に多く展開。患者数も多く、経営者はベテランが中心。DX化や医療設備投資が積極的で、在宅医療への対応も高水準。最新設備・高収益型医院が多く、地域の中核医院的な存在であることがわかります。

本レポートは一部抜粋です

有償版では、実際のメーカー名の開示と、上記を含む250項目以上のSCUEL歯科データベース項目と比較した結果が確認できます。

製品開発・営業ターゲティング戦略に直結するヒントを多数収録